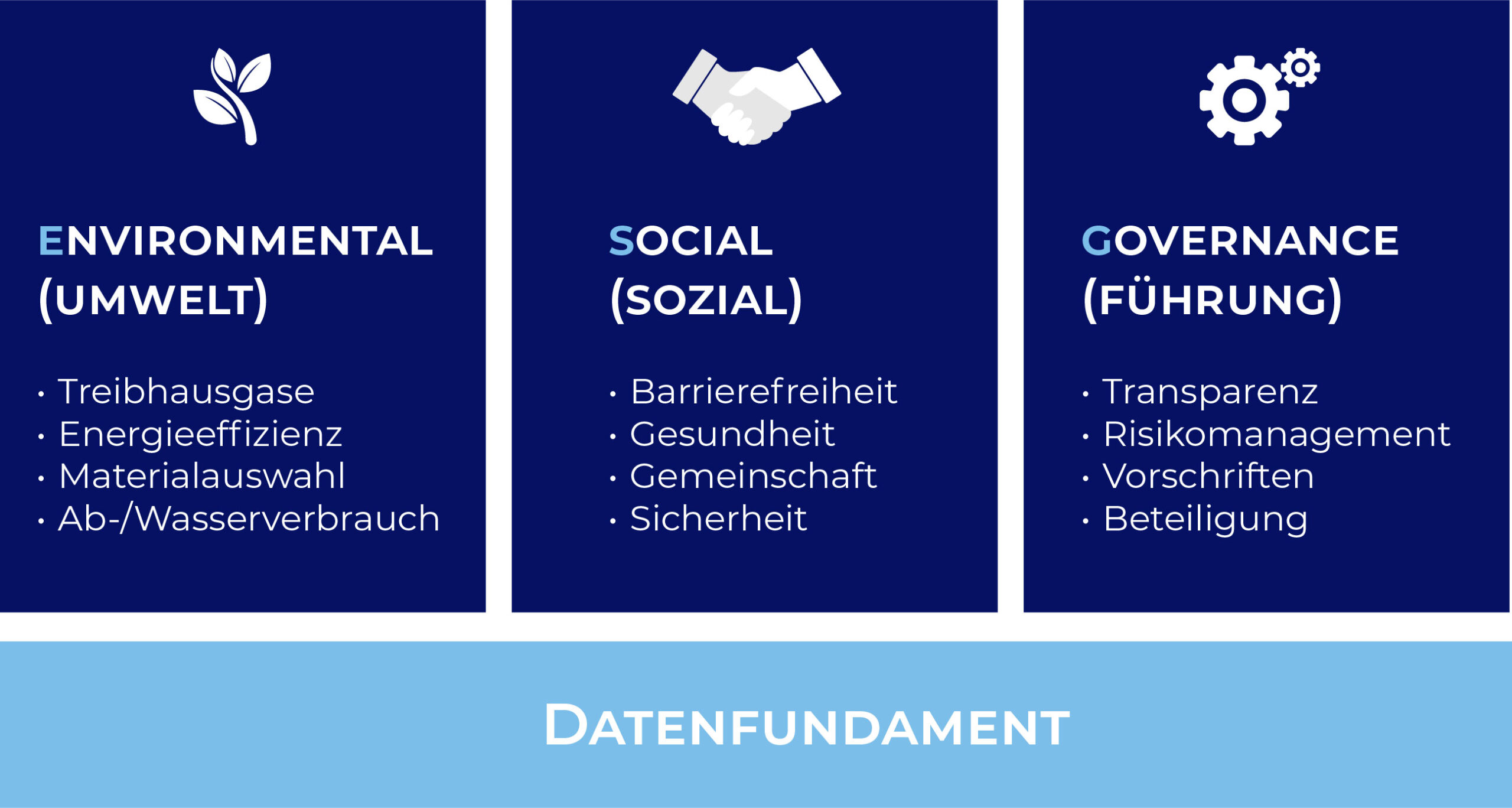

ESG gilt in vielen Unternehmen noch immer als lästige Pflicht – verbunden mit wachsender Komplexität, hohem Dokumentationsaufwand und der ungeliebten Excel-Tabelle. Doch wer Nachhaltigkeit nur als Berichtspflicht betrachtet, greift zu kurz. Denn eine ESG Immobilienstrategie ist kein Selbstzweck und auch keine Imageübung. Richtig eingesetzt, wird sie zum Hebel gegen Wertverluste und zur Grundlage einer belastbaren Cashflow-Strategie.

ESG Immobilienstrategie wirkt längst auf Wirtschaftlichkeit

Ob steigende Energiepreise, strengere Sanierungspflichten oder neue Anforderungen an die Finanzierbarkeit: ESG wirkt inzwischen direkt auf den Cashflow, oft sogar ohne, dass es bemerkt wird. Gebäude mit ineffizienter Technik oder hohen CO2-Emissionen verursachen schließlich nicht nur ökologische Risiken, sondern vor allem steigende Betriebskosten, Investitionsstaus und Kapitalbindung.

Zugleich werden vielerorts bereits ESG-konforme Maßnahmen umgesetzt – oft jedoch ohne strategische Priorisierung im Bestand. Wird Nachhaltigkeit hingegen als Steuerungshilfe verstanden, sorgt sie dafür, dass Investitionen nicht nur ökologisch, sondern auch wirtschaftlich wirken.

Kurz: ESG-Fragen sind längst Investitions- und Liquiditätsfragen. Wer nicht weiß, wie effizient, nachhaltig und zukunftsfähig ein Gebäude ist, kann Cashflows weder realistisch planen noch optimieren.

Warum Excel-Reporting keine Strategie ist

In der Praxis werden ESG-Daten oft dezentral und anlassbezogen erhoben. Meist dann, wenn ein Bericht ansteht. Was fehlt, ist eine systematische Erfassung, die auch in operative Entscheidungen hineinwirkt. ESG-Kennzahlen allein reichen allerdings nicht aus. Erst mit belastbaren Informationen zum baulichen und energetischen Zustand wird Steuerung möglich. Zudem braucht es eine klare Verbindung zwischen ESG-Zielen, konkreten Maßnahmen und deren tatsächlicher Wirkung. Und nicht zuletzt muss ESG in die technischen, wirtschaftlichen und strategischen Entscheidungsprozesse im Immobilienbestand eingebettet sein, damit daraus wirksames Handeln wird und nicht nur formales Berichtswissen.

Transparenz schafft Handlungsspielraum

Wer Investitionen und Cashflows steuern will, muss wissen, worin er investiert und was er vermeidet. ESG-Risiken wie Stranded Assets entstehen nicht plötzlich, sondern weil bauliche, technische oder regulatorische Entwicklungen ignoriert werden.

Eine ESG Immobilienstrategie schafft genau das, was operative Entscheider im Bestand benötigen:

- Klarheit über den tatsächlichen Handlungsbedarf, etwa in Bezug auf technische Defizite oder gesetzliche Anforderungen.

- Argumentationssicherheit für Investitionsentscheidungen zum Beispiel gegenüber Aufsichtsgremien oder Kapitalgebern.

- Eine belastbare Grundlage, um gezielt Fördermittel zu nutzen oder ESG-konforme Finanzierungen zu sichern.

So wird ESG vom Risiko zum Steuerungsinstrument und zum Faktor für die Cashflow-Sicherung.

Eine ESG Immobilienstrategie bedeutet: Risiken frühzeitig erkennen, Zahlungsströme absichern und Investitionen vorausschauend steuern. Wer ESG strategisch denkt, plant nicht nur nachhaltiger, sondern wirtschaftlicher. Denn eine ESG-Immobilienstrategie ist mehr als ein Berichtsergebnis: Sie dient der Risikosteuerung und Sicherung des Cashflows.